Содержание

- 1 КонсультантПлюс:Форумы

- 2 Неотделимые улучшения

- 3 Энциклопедия решений. Отделимые и неотделимые улучшения арендованного имущества

- 4 Учет неотделимых улучшений арендованного имущества

- 5 Зачем используют договор на неотделимые улучшения при покупке и продаже квартиры и когда он нужен? Образец документа

- 6 Неотделимые улучшения в общем имуществе: нужно ли согласие других собственников на увеличение доли лица, которое их произвело?

- 7 Неотделимые улучшения: спорные случаи и учет

- 8 Нужно ли платить за неотделимые улучшения при продаже квартиры

КонсультантПлюс:Форумы

Страницы: 1

#1 13.08.2008 10:37:28

Неотделимые улучшения

В связи с ремонтом в арендованном организацией помещении возник вопрос, какие именно работы признавать как неотделимые улучшения. Подскажите пожалуйста, где об этом почитать поподробнее.

#2 13.08.2008 10:49:20

Re: Неотделимые улучшения

которые потом с собой забрать нельзя, например, дверь в офис, сигнализация и т.п.

#3 13.08.2008 11:00:09

Re: Неотделимые улучшения

Да это я сам понимаю

Но здесь ведь не все однозначно, поэтому почитать что-нибудь хотелось бы, а не находится что-то..

Например, демонтаж перегородок можно отнести к неотделимым улучшениям?

#4 13.08.2008 11:17:31

Re: Неотделимые улучшения

Статья 623. Улучшения арендованного имущества

1. Произведенные арендатором отделимые улучшения арендованного имущества являются его собственностью, если иное не предусмотрено договором аренды.

2. В случае, когда арендатор произвел за счет собственных средств и с согласия арендодателя улучшения арендованного имущества, не отделимые без вреда для имущества, арендатор имеет право после прекращения договора на возмещение стоимости этих улучшений, если иное не предусмотрено договором аренды.

3. Стоимость неотделимых улучшений арендованного имущества, произведенных арендатором без согласия арендодателя, возмещению не подлежит, если иное не предусмотрено законом.

4. Улучшения арендованного имущества, как отделимые, так и неотделимые, произведенные за счет амортизационных отчислений от этого имущества, являются собственностью арендодателя.

#5 13.08.2008 11:19:19

Re: Неотделимые улучшения

1. Изменения, повышающие эффективность использования имущества, расширяющие возможности или улучшающие условия пользования им и соответственно повышающие стоимость имущества, представляют собой улучшения имущества. По характеру изменений улучшения могут быть отделимыми от объекта аренды без вреда для имущества (отделимые улучшения) либо не отделимыми без такого вреда (неотделимые улучшения).

#6 13.08.2008 15:09:19

Re: Неотделимые улучшения

К de.light . Я понимаю, когда монтаж чего-либо является неотделимым улучшением. Но демонтаж

#7 13.08.2008 15:11:43

Re: Неотделимые улучшения

Я понимаю, когда монтаж чего-либо является неотделимым улучшением. Но демонтаж

+1

IMHO, это свидетельствует о том, что улучшение является отделимым.

#8 19.08.2008 10:24:44

Re: Неотделимые улучшения

Спасибо, разобрался )

Я имел в виду, когда демонтаж перегородок производится с целью поставить на их месте (или рядом) новые, которые будут являться неотделимым улучшением.

#9 19.08.2008 10:33:32

Re: Неотделимые улучшения

Это больше на кап.ремонт похоже. Даже модернизацией не назовешь — как были перегородки, так и остались, не меняя своего предназначения

Страницы: 1

Отдел колонтитула

Powered by PunBB

© Copyright 2002–2008 PunBB

Источник: http://forum.consultant.ru/viewtopic.php?id=11348

Неотделимые улучшения

- В каком случае согласие на неотделимые улучшения считается достигнутым?

- Мне нужен договор купли-продажи неотделимых улучшений.

- Что такое Договор на неотделимое улучшение и какая сумма облагается налогом.

- Неотделимые улучшения, что это? Какие риски они несут продавцу квартиры?

- Могу ли я получить налоговый вычет на неотделимые улучшения квартиры.

- Публикации

- Договор на неотделимые улучшения

- Договором купли продажи неотделимых улучшений

- Неотделимые улучшения имущества

- Возмещение неотделимых улучшений

- Передача неотделимых улучшений

Советы юристов:

18.1. Здравствуйте.

У Вас договоры или расписки?

Всем же понятно, что продавец уходит от уплаты налогов.

Ст. 220 НК РФ.

6) для подтверждения права на имущественный налоговый вычет налогоплательщик представляет в налоговый орган:

договор о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности налогоплательщика на жилой дом или долю (доли) в нем, — при строительстве или приобретении жилого дома или доли (долей) в нем.

Так что в зачет идет только основной договор купли продажи.

19.1. Может ли теперь сын решить вопрос о пересмотре — увеличении долей в свою пользу, на основании действий отца?

Может.

Для этого разрешение на реконструкцию, соглашение с другим собственником, техучет, регистрация в РОсреестре о перераспределении долей..

или по суду.

24.1. Здравствуйте.

Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

Нужно ознакомится с договором ст.420 ГК РФ.

25.1. Здравствуйте.

Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

Вы заключили договор?

26.2. Ничего не будет правомернее. В договоре надо указывать реальную стоимость Вас волнуют ваши интересы или экономия продавца на налогах? Если ваши интересы, то при споре в суде получите только сумму в договоре. А не по расписке.

Уж сколько раз твердили миру-не идите на поводу у продавцов., обманывающих государство на налоги,. блюдите свои и интересы!

27.1. Здравствуйте.

По договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Плоды, продукция и доходы, полученные арендатором в результате использования арендованного имущества в соответствии с договором, являются его собственностью.

Энциклопедия решений. Отделимые и неотделимые улучшения арендованного имущества

Отделимые и неотделимые улучшения арендованного имущества

В течение срока аренды арендатор может производить улучшения арендованного имущества.

Все улучшения арендованного имущества подразделяют на отделимые и неотделимые. В ст. 623 ГК РФ неотделимыми улучшениями названы такие улучшения, которые не могут быть отделены без вреда для имущества. Отделимыми считаются такие улучшения, которые можно отделить от объекта аренды без причинения вреда и использовать отдельно.

Имеющаяся судебная практика по критериям отделимости улучшений имущества, произведенных арендатором, довольно противоречива.

Так, например, суд указал, что двери, кассу, вмонтированную в стену, систему безопасности, систему кондиционирования и вентиляции, кабельную систему возможно использовать по общему назначению совместно с арендуемым помещением, данное имущество является составной частью сложной вещи (ст. 134 ГК РФ) и демонтаж этого имущества может нанести существенный ущерб помещению и необходимость проведения ремонтных работ. Поэтому все эти вещи являются неотделимыми улучшениями (см. постановление ФАС Центрального округа от 07.04.2011 N Ф10-1189/11).

В другом судебном решении двери, рольставни, система безопасности, система кондиционирования, и вентиляции, структурированная кабельная система отнесены судом к отделимым улучшениям (см. постановление Десятого ААС от 03.02.2011 N 10АП-7759/2010).

Поэтому во избежание спорных ситуаций целесообразно оговаривать:

— необходимость выполнения арендатором неотделимых улучшений;

— перечень таких улучшений;

До начала выполнения работ важно получить письменное согласие арендодателя (поскольку стоимость неотделимых улучшений арендованного имущества, произведенных арендатором без согласия арендодателя, возмещению согласно п. 3 ст. 623 ГК РФ не подлежит) с определением порядка определения и возмещения расходов.

Согласно п. 1 ст. 623 ГК РФ произведенные арендатором отделимые улучшения арендованного имущества являются его собственностью, если иное не предусмотрено договором аренды. Для проведения работ по производству отделимых улучшений по общему правилу согласия арендодателя не требуется.

Поскольку отделимые улучшения являются собственностью арендатора, он может их отделить (снять, демонтировать) во время действия договора аренды или по истечении срока действия договора.

Что касается неотделимых улучшений, то здесь арендатор будет вправе потребовать от арендодателя возмещения расходов на осуществление неотделимых улучшений лишь после прекращения договора аренды.

Если же улучшения (как отделимые, так и неотделимые) произведены за счет амортизационных отчислений, они являются собственностью арендодателя (п. 4 ст. 623 ГК РФ).

Источник: http://base.garant.ru/58074066/

Учет неотделимых улучшений арендованного имущества

Улучшение арендуемого помещения предполагает капитальные вложения с целью изменения и модернизации его технических характеристик. Арендатор может сделать отделку, провести реконструкцию и достройку, установить новое или доработать оборудование – и это повысит удобство использования имущества и увеличит его стоимость. В связи с этим возникают вопросы, связанные с налоговым и бухгалтерским учетом арендованного имущества.

Отделимые и неотделимые улучшения: в чем разница

Для правильного налогообложения и учета все произведенные с имуществом изменения нужно правильно классифицировать.

Улучшение отличается от обычного ремонта, который проводится с целью устранения повреждений и следов естественного износа. Ремонтные работы учитываются как текущие расходы и в бухучете, и в налоговой отчетности.

Улучшения бывают отделимые и неотделимые, и различия между ними не всегда четкие. В некоторых спорных случаях для решения этого вопроса судом может быть назначена экспертиза. Так, к отделимым относится все, что съемщик может забрать, не причиняя непоправимого вреда арендованному имуществу. Неотделимыми же считаются те, которые нельзя демонтировать, не повредив помещение или здание (п. 2 ст. 623 ГК РФ). Повреждениями в таком случае являются следы креплений и шурупов, дефекты отделки потолков и стен и т.д. Например, к неотделимым изменениям относят установку систем охранной и пожарной сигнализации, замену окон, дверей и рольставней, установку кондиционеров и т.д. Но в некоторых случаях суд может признать такие усовершенствования отделимыми, если ущерб при демонтаже небольшой и легко поправим.

Отделимые улучшения признаются основными средствами арендатора и подлежат бухгалтерскому и налоговому учету как отдельные объекты ОС. А вот правила учета неотделимых улучшений нередко бывают неоднозначными.

Как арендатору учесть неотделимые улучшения помещения

Если арендодатель дал согласие на проведение неотделимых улучшений, то после окончания срока действия договора он должен возместить их стоимость. Арендатор в этом случае учитывает сумму возмещения в налоговых доходах, начисляет НДС и выставляет арендодателю счет-фактуру. Затраты на модернизацию нужно включить в расходы, входной НДС по которым принять к вычету.

Если расходы на неотделимые улучшения не возмещаются, арендатор учитывает их в налоговом и бухучете как основные средства на счете 01. И они числятся так на протяжении всего срока аренды, до момента возврата собственнику вместе с арендованным имуществом.

Основные средства облагаются налогом на имущество. С 2019 это актуально только для недвижимых объектов, с движимого имущества налог не взимается. В отношении неотделимых изменений правило действует следующим образом:

- если арендованное и усовершенствованное имущество движимое – неотделимые улучшения также относятся к движимому и не подлежат налогообложению.

- если же арендуется недвижимость, то с неотделимых улучшений нужно будет уплатить налог.

Невозмещаемые неотделимые улучшения арендатор может учитывать как амортизируемое имущество и начислять по ним амортизацию в целях налогообложения прибыли. Но это возможно только при наличии письменного согласия арендодателя на проведение этих улучшений.

В рамках бухгалтерского учета начисляется амортизация, исходя из срока полезного использования, равного оставшемуся сроку аренды. В налоговом учете – на основе СПИ объекта аренды или классификации ОС, если для улучшений есть подходящая амортизационная группа. Амортизационная премия не применяется.

Если договор аренды заканчивается раньше срока истечения амортизации, недоамортизированную остаточную сумму, учесть в расходах нельзя.

Передача неотделимых улучшений арендодателю определяется как реализация, т.е. возникает вопрос налогообложения по НДС. Если стоимость модернизации арендодатель компенсировал, то это обычная возмездная передача, и с суммы возмещения нужно исчислить налог на добавленную стоимость. Если улучшения невозмещаемые, имеет место безвозмездная передача. В этом случае арендатор должен начислить НДС на их рыночную стоимость и выставить счет-фактуру в одном экземпляре – только себе.

Подробная информация о неотделимых улучшениях имущества в видео-лекции Крутяковой Т.Л . в КонсультантПлюс.

Заполните форму ↓ и получите бесплатную демонстрацию.

Источник: http://m-style.su/news/uchet-neotdelimykh-uluchsheniy-arendovannogo-imushchestva/

Зачем используют договор на неотделимые улучшения при покупке и продаже квартиры и когда он нужен? Образец документа

При покупке вторичного жилья, с ремонтом или мебелью их стоимость часто включается в цену договора купли-продажи.

Это влечет за собой дополнительные расходы по уплате налогов продавцом.

Чтобы свести доп.расходы к минимуму, участникам сделки приходится занижать действительную цену за жилье.

С этой целью они часто заключают договор на неотделимые улучшения при купле-продаже квартиры.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 577-04-19 . Это быстро и бесплатно !

Что это такое?

Рассмотрим, что означает понятие неотделимые улучшения при составлении договора при купле-продаже квартиры. Неотделимые улучшения — это усовершенствованные условия проживания, созданные предыдущим владельцем:

- наличие на момент продажи в квартире встроенной бытовой техники;

- замена старой мебели, системы отопления, стройматериалов;

- а также перепланировка и реконструкция комнат.

А неотделимыми они называются потому, что бывший владелец не может отделить их от недвижимости. Это является основанием к удорожанию вторичного жилья.

Несмотря на это, договор является законным. В случае, если производилась перепланировка жилища, это должно быть обозначено в технической документации, иначе она будет считаться незаконной.

Возможно Вам будут интересны следующие статьи:

- Самостоятельно составить договор купли-продажи квартиры — как это сделать юридически грамотно?

- «Особенности договора купли-продажи квартиры и опись жилья. Образец ДКП

- Чем грозит незаконная перепланировка квартиры: размер штрафа и другие последствия

- Всегда ли необходим технический план на квартиру при ее продаже?

- Как оформить расписку о получении денег при продаже квартиры – инструкция, образец

Зачем при реализации жилья используют данный документ?

Служащие Росреестра передают данные о проведенных сделках с недвижимостью в налоговую инспекцию, которая обязует продавца выплатить налог с полученной прибыли, опираясь на эти сведения.

Чтобы уменьшить сумму налога или полностью избежать его уплату, владелец квартиры часто предлагает покупателю занизить в договоре действительную цену .

Разница между действительной и озвученной в договоре ценой и есть доплата за неотделимые улучшения, которую продавец получает после завершения сделки.

Плюсы сделки:

- Продавец может сократить свои расходы по уплате налогов.

Минусы заключения сделки:

- Покупатель, в случае занижения реальной стоимости приобретаемого имущества, рискует потерять часть денег, если свои права нужно будет отстаивать в суде.

- Продавец, в свою очередь, дополнительно рискует тем, что фискальные органы могут заинтересоваться законностью сделки о неотделимых улучшениях,и привлечь продавца к ответственности. Его могут принудить выплатить не только налог, но и применить штрафные санкции.

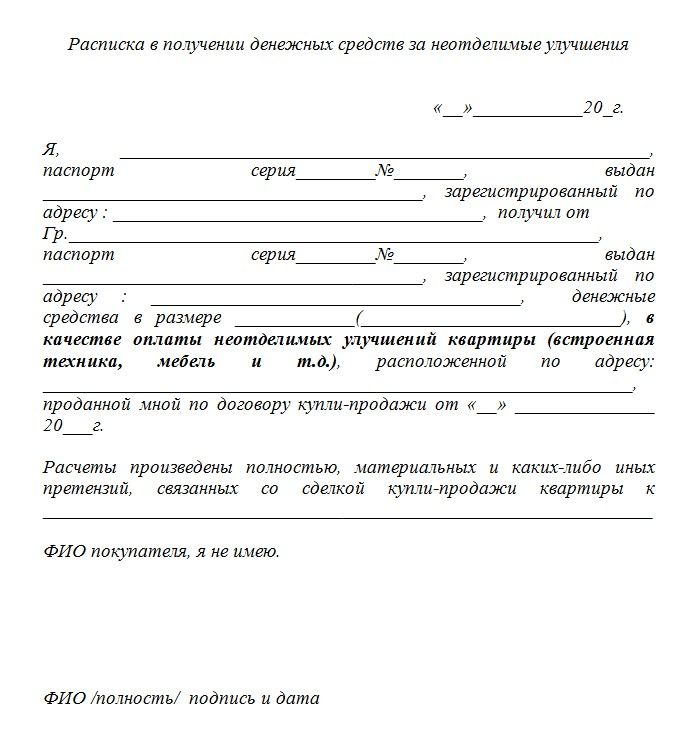

Как правильно написать расписку?

Документ дает гарантию продавцу, что он получит доплату, равной сумме, которую он вложил в ремонт квартиры, не уплачивая налог.

Покупатель после составления расписки будет уверен, что ему вернут уплаченные за жилье деньги в том случае, если по каким – то причинам продавец отменит сделку. Это касается не только основной, но и дополнительной суммы.

Этот документ, как и другие, требует правильного оформления. Составляется собственноручно продавцом, пишется от руки, в свободной форме.

При этом она должна иметь понятную и четкую формулировку всех обстоятельств и нюансов сделки, с сохранением делового стиля и по всем правилам делопроизводства. Для написания расписки используются только синие чернила.

Обязательно прописываются точные паспортные данные обеих сторон:

- фамилия, имя, отчество;

- серия и номер паспорта;

- каким органом выдан и когда;

- место регистрации.

Также в расписке, помимо самого факта получения денежных средств, уточняется список улучшений, за которые покупатель доплачивает деньги. Сумма прописывается как цифрами, так и прописью, обязательно указывается валюта.

В конце расписки ставится дата и подпись, которая прописывается полностью. А также делается приписка, что стороны не имеют материальных претензий друг к другу и расчеты по выплате неотделимых улучшений произведены в полном объеме. Расписка не прилагается к договору о купле-продаже и составляется до того, как продавец заплатит налог за сделку.

Составляется в количестве экземпляров, равному количеству субъектов, участвующих в сделке. Не требует обязательного нотариального заверения, главное, чтобы она была составлена без ошибок.

Идеальным вариантом составления документа будет, если в нем четко указать, когда и в каком размере получены деньги за стоимость жилья, и отдельно указать сумму за неотделимые улучшения с обязательным их перечислением.

| Видео (кликните для воспроизведения). |

Также в расписке обязательно должны быть перечислены условия, по которым продавец возвращает деньги покупателю. Это может быть ликвидация договора продавцом или несоблюдение им одного из пунктов договоренности. В этом случае продавец обязан вернуть деньги покупателю как за жилье, так и за улучшения.

Проведение сделки купли-продажи – очень серьезный момент. Для обеих сторон важно заключение сделки без неожиданных последствий. Правильное ее оформление – гарантия собственной безопасности.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Источник: http://zhivem.pro/kvartira/prodazha/dogovor/neotdelimyh-uluchsheniy.html

Неотделимые улучшения в общем имуществе: нужно ли согласие других собственников на увеличение доли лица, которое их произвело?

По общему правилу участник долевой собственности, осуществивший за свой счет неотделимые улучшения этого имущества, имеет право на соответствующее увеличение своей доли (п. 3 ст. 245 Гражданского кодекса). Важно, чтобы при этом был соблюден порядок использования общего имущества, который осуществляется по соглашению всех участников (ст. 247 ГК РФ).

Значит ли это, что для увеличения своей доли лицу, которое произвело улучшение имущества, нужно получить согласие другого собственника? Или вполне достаточно согласия на осуществление самого улучшения? Суды первой, апелляционной и кассационной инстанций не смогли прийти к общему мнению, поэтому Верховному Суду Российской Федерации пришлось их рассудить.

Суть спора

3 ноября 2006 года общество «Ф» и организация «Б» стали собственниками столовой площадью 778,5 кв. м. Общество получило 4/5 в праве общей долевой собственности, а организация – оставшуюся 1/5. Порядок пользования общим имуществом, а также свои права и обязанности участники согласовали в договоре от 1 июня 2009 года. В частности, они предусмотрели обязанность организации «Б» согласовывать с обществом «Ф» реконструкцию помещений, связанную с неотделимыми улучшениями.

За период с 2009 по 2011 годы организация провела реконструкцию и техническое переоборудование помещения столовой. Помещение претерпело перепланировку, а над комнатами первого этажа появилась антресоль. В итоге общая площадь помещения столовой увеличилась на 174,8 кв. м, то есть до 953,3 кв. м.

Стороны обратились в регистрирующий орган за регистрацией права собственности на увеличенную площадь, и оно было зарегистрировано за ними в прежних долях (то есть 1/5 – за организацией, а 4/5 – за обществом).

Однако организация «Б», полагая, что произведенные ею улучшения повлекли изменение ее доли в праве на общее имущество, обратилась в арбитражный суд с иском к обществу «Ф» о признании за ней права на долю 3305/9533 в отношении помещения столовой площадью 953,3 кв. м, а за ответчиком – права на долю 6228/9533.

О том, какие улучшения могут считаться отделимыми, узнайте из материала «Отделимые и неотделимые улучшения арендованного имущества» в «Энциклопедии решений. Договоры и иные сделки» интернет-версии системы ГАРАНТ. Получите бесплатный

доступ на 3 дня!

Тем не менее, суд в удовлетворении исковых требований отказал (решение Арбитражного суда Краснодарского края от 17 августа 2015 г. по делу № А32-18401/2015). Свое решение он мотивировал тем, что пользование имуществом, находящимся в долевой собственности, осуществляется по соглашению всех ее участников (ст. 247 ГК РФ). Таким образом, для изменения долей в общей собственности в связи с произведенными неотделимыми улучшениями имущества собственнику нужно не только доказать осуществление неотделимых улучшений, но и получить согласие сособственников на изменение долей. Однако такое соглашение между сторонами не заключалось. На основании этого суд первой инстанции сделал вывод о том, что истцом не был соблюден порядок пользования общим имуществом.

А вот апелляция сочла иначе. Суд учел положения заключенного сторонами договора о пользовании общей собственностью. Этим договором был регламентирован порядок согласования вторым собственником реконструкции и технического переоборудования помещений. В рассматриваемом споре такое согласие было выражено в письменной форме и представлено в виде переписки сторон, которая, как отметил суд, свидетельствует о наличии согласия ответчика на проведение истцом реконструкции. Этого, по мнению апелляции, вполне достаточно для того, чтобы считать порядок пользования общим имуществом соблюденным. В связи с этим суд пришел к выводу, что истец имеет право на увеличение доли в праве общей долевой собственности на спорное помещение. Решение нижестоящей инстанции при этом было отменено (постановление Пятнадцатого арбитражного апелляционного суда от 11 февраля 2016 г. № 15АП-18487/15).

Кассация, напротив, с позицией суда апелляционной инстанции не согласилась и, отменив его, оставила в силе решение суда первой инстанции (постановление Арбитражного суда Северо-Кавказского округа от 6 мая 2016 г. № Ф08-2449/16). Суд округа согласился с решением Арбитражного суда Краснодарского края в том, что наличие согласия ответчика на реконструкцию не является согласием на увеличение доли истца. И поскольку соглашение сторон об изменении долей в праве общей собственности отсутствует, порядок пользования общим имуществом нельзя считать соблюденным. Следовательно, оснований для увеличения доли организации «Б» не имеется.

Позиция ВС РФ

КРАТКО

Реквизиты решения: Определение СК по экономическим спорам ВС РФ от 27 декабря 2016 г. № 308-ЭС16-10315.

Требование заявителя: Признать за ним право на увеличение доли в общем имуществе в связи с произведенными неотделимыми улучшениями, несмотря на отсутствие согласия на это со стороны второго собственника.

Суд решил: Иск удовлетворить, поскольку для изменения доли необходим лишь факт выполнения неотделимых улучшений общего имущества, согласованных с другим собственником. Согласие на увеличение самой доли при этом не требуется.

В результате истец был вынужден обратиться в ВС РФ с жалобой, в которой просил отменить акты судов первой и кассационной инстанций и оставить в силе апелляционное постановление. И Судебная коллегия по экономическим спорам согласилась с ним (Определение СК по экономическим спорам ВС РФ от 27 декабря 2016 г. № 308-ЭС16-10315).

Суд отметил, что участник долевой собственности, осуществивший за свой счет неотделимые улучшения имущества, имеет право на увеличение своей доли, если эти улучшения были произведены с соблюдением установленного порядка использования общего имущества, то есть при достижении согласия на то остальных участников (п. 3 ст. 245, п. 1 ст. 247 ГК РФ). Таким образом, сделал вывод ВС РФ, законом установлено последствие создания с согласия других сособственников неотделимых улучшений имущества, находящегося в долевой собственности, – это увеличение доли лица, которое их произвело.

В данном случае на выполнение истцом работ, повлекших перепланировку и увеличение площади недвижимого имущества, было получено согласие второго участника. То есть неотделимые улучшения были произведены с соблюдением установленного собственниками порядка его использования и без возражений одного собственника на их выполнение за счет другого.

Поскольку стороны не согласовали иные последствия улучшения общего имущества, суд апелляционной инстанции обоснованно, по мнению Суда, усмотрел основания для увеличения доли организации «Б» в праве на общее имущество (п. 3 ст. 245 ГК РФ).

Более того, добавил ВС РФ, вывод судов первой и кассационной инстанций о возможности изменения долей в праве общей собственности только при наличии на то согласия других участников противоречит закону, не предусматривающему такого дополнительного основания для увеличения доли. Для изменения доли необходим лишь сам факт выполнения неотделимых улучшений общего имущества одним из собственников, но при обязательном соблюдении порядка пользования общим имуществом. А именно, при согласии других собственников на выполнение неотделимых улучшений.

Иной подход, по мнению ВС РФ, влечет нарушение прав одного участника общей долевой собственности, за свой счет улучшившего общее имущество с согласия другого участника, который тем самым повысил имущественную оценку своей доли, но отказывается при этом увеличить долю участника, выполнившего эти улучшения. Тогда как никто не вправе извлекать преимущество из своего недобросовестного поведения (п. 4 ст. 1 ГК РФ).

С учетом этого ВС РФ отменил обжалуемые судебные акты и оставил без изменения Постановление Пятнадцатого арбитражного апелляционного суда, признав право истца на увеличение его доли в праве общей долевой собственности на помещение столовой до 3305/9533.

Источник: http://www.garant.ru/article/1089037/

Неотделимые улучшения: спорные случаи и учет

Татьяна Новикова, кандидат экономических наук, доцент МГУУ Правительства Москвы, аудитор, налоговый консультант расскажет каким образом арендатору учитывать основные средства неотделимых улучшений.

Большинству арендаторов офисных помещений приходится вкладывать в них дополнительные средства: ремонтировать, модернизировать, реконструировать и т д. Подобные работы относятся к улучшениям, которые, в свою очередь, делятся на отделимые и неотделимые. Порядок налогового и бухгалтерского учета напрямую зависит от того, к какому виду будет отнесено улучшение.

Впервую очередь предлагаю определиться, что такое неотделимые улучшения. Гражданский кодекс РФ связывает это понятие с арендованным имуществом, однако однозначной формулировки нет ни в одном законодательном акте. По сложившейся практике к неотделимым улучшениям относятся изменения объекта, которые улучшают его технические и функциональные возможности и которые неотделимы от самого объекта (т. е. при смене офиса вы не сможете их забрать с собой без причинения вреда объекту). Самый распространенный вопрос бухгалтеров на данное определение: чем это отличается от текущего ремонта? В законодательстве разъясняется: ремонт направлен на поддержание имущества в рабочем состоянии, при его проведении новые качества у объекта не появляются. Следовательно, неотделимыми улучшениями могут быть признаны только работы по достройке, дооборудованию, модернизации, реконструкции или техническому перевооружению объекта.

Позиция судов

Однако на деле все оказывается не так просто. Бухгалтерская практика полна споров как между арендаторами и арендодателями, так и между хозяйствующими субъектами и налоговыми органами по поводу отнесения улучшений к тому или иному виду. У судебных органов, в свою очередь, собственная позиция. Поэтому предлагаю разобрать некоторые спорные случаи, в которых виды строительных работ признавались судом в качестве ремонтных. Например, проведение ремонта офисных помещений. В соответствии с п. 5 Приложения № 7 к Правилам и нормам технической эксплуатации жилищного фонда, утвержденным Постановлением Госстроя России от 27.09.2003 № 170, смена и восстановление отдельных элементов (приборов) и дверных заполнений относится к текущему ремонту. Соответственно, если работы, которые производятся на арендованном объекте, квалифицируются как ремонт, то у арендатора они учитываются как текущие расходы.

Или рассмотрим благоустройство дорожного участка. В Постановлении ФАС Уральского округа от 14.05.2008 № Ф09-3351/08-С3 по ОАО «Концерн „Калина“ суд пришел к выводу, что выполненные работы (уплотнение грунта, щебеночная подготовка, проливка битумом, отбортовка проездов бордюром, укладка асфальта, асфальтирование площадок на основных проездах) не изменили технологического или служебного назначения дорожного участка и не повысили его технико-экономические показатели. Работы проведены для поддержания дорог на внутренней территории организации в надлежащем состоянии, следовательно, являются ремонтными.

« Неотделимыми улучшениями могут быть признаны только работы по достройке, дооборудованию, модернизации, реконструкции или техническому перевооружению объекта. »

Третий пример. В Постановлении ФАС Северо-Кавказского округа от 18.06.2009 № А53-14011/2008-С5-14 по ООО «Черкизово-Дон» представители налогового органа установку и настройку офисной АТС и локальной компьютерной сети отнесли к неотделимым улучшениям арендованных обществом основных средств и в соответствии с абз. 4 п. 1 ст. 256 НК РФ посчитали амортизируемым имуществом. Суд не поддержал данную позицию и указал, что налоговый орган не представил доказательств, подтверждающих факт не-отделимости улучшений, выполненных при установке и настройке техники.

Еще ряд ситуаций, в которых судьи принимали сторону налогоплательщиков и делали выводы, что проведенные виды работ относятся именно к ремонтным.

- Кладка кирпичных перегородок, штукатурка и облицовка стен, штукатурка деревянных откосов, облицовка еврорейками, выравнивание пола, устройство цементной стяжки, демонтаж светильников в здании (Постановление ФАС ВВО от 10.07.2007 № А43-25348/2006-31-814).

- Замена старых полов, изношенных канализационных труб и труб водоснабжения, оконных блоков, покраска стен, потолков, дверных блоков (Постановления ФАС УО от 22.05.2007 № Ф09-3656/07-С2, ФАС ЗСО от 25.09.2006 № Ф04-6044/2006 (26466-А81-31)).

- Замена двери вместе с дверной коробкой (проем в стене), установка дополнительной кирпичной перегородки и дополнительной металлической перегородки для одного офисного рабочего места. Согласно Постановлению ФАС МО от 18.01.2007 № КА-А40/13128-06-2, произведенные ремонтные работы не вызвали изменения технологического или служебного назначения здания и его помещений.

Бухгалтерские записи при условии, если произведенные улучшения согласованы с арендодателем

Д 08. К 60 — Произведены неотделимые улучшения

Д 19. К 90 — НДС по неотделимым улучшениям

Д 68. К 19 — НДС принят к вычету

Д 01. К 08 — Приняты к учету неотделимые улучшения

Д 26. К 02 — Начислена амортизация по неотделимым улучшениям. Сумма начисленной амортизации также признается при исчислении налога на прибыль.

Два варианта передачи неотделимых улучшений арендодателю

- При окончании договора аренды неотделимые улучшения в составе арендованного объекта передаются арендодателю, арендодатель не возмещает стоимость неотделимых улучшений:

Д 02. К 01 — Формирование остаточной стоимости передаваемых неотделимых улучшений (сумма начисленной амортизации списывается в уменьшение первоначальной стоимости неотделимых улучшений)

Д 91. К 01 — Списана в состав прочих расходов остаточная стоимость неотделимых улучшений

Д 91. К 68/НДС — Начислен НДС на стоимость безвозмездно передаваемых неотделимых улучшений

Д 99. К 68/Налог на прибыль — Начислено ПНО на остаточную стоимость неотделимых улучшений (не признаваемых при исчислении налога на прибыль). - При окончании договора аренды неотделимые улучшения в составе арендованного объекта передаются арендодателю, арендодатель возмещает стоимость неотделимых улучшений: при указанном условии сумма амортизации, начисленная со стоимости неотделимых улучшений, не признается в качестве расхода при исчислении налога на прибыль.

Д 76. К 91 — Стоимость возмещения неотделимых улучшений

Д 91. К 68/НДС — Начислен НДС

Д 91. К 01 — Списана остаточная стоимость неотделимых улучшений.

Следует иметь в виду, что перепланировка является элементом как реконструкции, так и капитального ремонта, она сама по себе не определяет характера выполненных работ. Если в результате перепланировки технико-экономические показатели и функциональное назначение помещений не изменились, работы по увеличению объема здания (надстрой-ка, пристройка) не проводились, то перепланировка признается капитальным ремонтом (Постановление ФАС УО от 28.11.2006 № Ф09-10509/06-С7).

Налоговый и бухгалтерский учет арендатора

Следует иметь в виду, что улучшения арендованного имущества могут производиться как с разрешения арендодателя, так и без его согласия. В первом случае после прекращения договора аренды арендатор имеет право на компенсацию стоимости улучшений арендодателем. Во втором — на возмещение затрат рассчитывать не приходится. Причем последний вариант чреват еще тем, что в налоговом учете арендатора неотделимые улучшения, осуществленные без согласия арендодателя, не подлежат амортизации (согласно пункту 1 статьи 256 НК РФ).

Еще один нюанс: неотделимые улучшения по окончании договора аренды безвозмездно переходят к арендодателю. А на основании пункта 16 статьи 270 НК РФ стоимость безвозмездно переданного имущества не учитывается в налогообложении, соответственно, арендатор не может учесть стоимость неотделимых улучшений в составе расходов, уменьшающих налогооблагаемую прибыль.

Налог на прибыль. Неотделимые улучшения, произведенные арендатором с согласия арендодателя, признаются амортизируемым имуществом. Если их стоимость по договору арендатору не возмещается, то он может ее «погасить» посредством начисления амор-тизации в течение действия договора аренды (п. 17 ПБУ 6/01) с учетом периода полезного использования объекта (п. 1 статьи 258 НК РФ). Кстати, с 1 января 2010 года налогоплательщик вправе определять срок полезного использования неотделимых улучшений самостоятельно. Напомню, что ранее расходы на неотделимые улучшения амортизировались исходя из срока эксплуатации объекта, что увеличивало срок амортизации и не учитывало реальных вложений арендатора. Сегодня суммы амортизации распределяются в соответствии со сроком полезного использования не самого объекта, а конкретно неотделимого улучшения. И арендатор вправе установить этот «полезный» срок сам. При этом обозначенный им период может отличаться от принятого арендодателем, но должен вписываться в классификацию основных средств, утвержденную Правительством РФ. Разъяснения данной нормы были представлены в письмах УФНС РФ по Москве от 25.08.2010 № 16-15/089245, Минфина РФ от 01.06.2010 № 03-03-06/1/358.

« Я рекомендую арендаторам заранее продумывать каждую формулировку договора аренды и отражать в нем все возможные варианты развития событий. »

Налог на имущество. Стоит отметить, что капитальные вложения в виде неотделимых улучшений, учтенных в составе основных средств арендатора, облагаются налогом на имущество до окончания срока действия договора аренды. Эта позиция подтверждена в письмах Минфин РФ от 03.11.2010 № 03-05-05-01/48, от 01.11.2010 № 03-05- 05-01/46.

НДС. При безвозмездной передаче неотделимых улучшений арендатор обязан начислить НДС и уплатить его в бюджет (п. 1 статьи 146 НК РФ, где оказание услуг на безвозмездной основе признается реализацией товаров и услуг).

Я рекомендую арендаторам заранее продумывать каждую формулировку договора аренды и отражать в нем все возможные варианты развития событий.

Например, чтобы сумма начисленной амортизации по неотделимым улучшениям могла приниматься в расходы при исчислении налога на прибыль, в договоре должно быть дано разрешение арендодателя на проведение неотделимых улучшений.

Также в договоре можно прописать, что арендодатель не должен возмещать произведенные улучшения арендатору. В противном случае начисленная амортизация не будет признана при исчислении налога на прибыль.

Бухгалтерские записи при условии, если произведенные улучшения не согласованы с арендодателем

Д 08. К 60 — Произведены неотделимые улучшения

Д 19. К 90 — НДС по неотделимым улучшениям

Д 68. К 19 — НДС принят к вычету

Д 01. К 08 — Приняты к учету неотделимые улучшения

Д 26. К 02 — Начислена амортизация по неотделимым улучшениям. Сумма начисленной амортизации также не признается в качестве расхода при исчислении налога на прибыль.

При окончании договора аренды неотделимые улучшения в составе арендованного объекта передаются арендодателю, последний не возмещает стоимость неотделимых улучшений:

Д 02. К 01 — Формирование остаточной стоимости передаваемых неотделимых улучшений (сумма начисленной амортизации списывается в уменьшение первоначальной стоимости неотделимых улучшений)

Д 91. К 01 — Списана в состав прочих расходов остаточная стоимость неотделимых улучшений

Д 91. К 68/НДС — Начислен НДС на стоимость безвозмездно передаваемых неотделимых улучшений

Д 99. К 68 — Начислено ПНО на остаточную стоимость неотделимых улучшений (не признаваемых при исчислении налога на прибыль).

Источник: http://kontur.ru/articles/2061

Нужно ли платить за неотделимые улучшения при продаже квартиры

Сделки с жилой недвижимостью облагаются налогами, поэтому граждане пытаются минимизировать свои финансовые потери. На сегодняшнее время некоторые продажи проходят с оплатой за неотделимые условия (улучшения) квартиры. О том, что такое неотделимые улучшения, будет рассказано ниже.

Понятие неотделимых улучшений при продаже квартиры

Как известно все сделки с объектами жилой недвижимости должны проходить через обязательную оценку. Она нужна для того, чтобы определить реальную стоимость жилья, и с нее заплатить причитающиеся налоги.

Если квартира продается на первичном рынке недвижимости, то фактически покупатель платит за объект, который не был в использовании других лиц, и в нем не производились какие — либо ремонты и иные улучшения (например, перепланировки).

Все сделки с объектами жилой недвижимости должны проходить через обязательную оценку

Когда приобретается жилое помещение (квартира, дом) на вторичном рынке, оно в любом случае будет иметь ремонт, а в иногда перепланировку, и другие улучшения. Благодаря этому при продаже квартир и домов на вторичном рынке, риелторы придумали такое понятие как неотделимые условия.

Под ними подразумеваются ремонт, перепланировка, наличие различной бытовой техники, а также другие улучшения, которые были сделаны продавцом, или членами его семьи для улучшения своих жилищно-бытовых условий.

Если проанализировать сделки с недвижимостью, то можно прийти к однозначному выводу, что жилые помещения, которые имеют улучшения, качественный ремонт, встроенную бытовую технику, стоят гораздо дороже, чем жилье без них.

Поэтому при покупке квартир с ремонтом, новые владельцы часто платят продавцам определенную сумму (с которой платятся налоги) за реальную стоимость жилья (на основании оценки), и деньги за описанные улучшения.

Сразу нужно отметить, что в Гражданском кодексе, который является основным нормативным актом, регулирующим все правоотношения связанные с недвижимым имуществом, других Федеральных нормативных актах понятия – неотделимые условия не существует.

Нужно понимать, что если в квартире произошла перепланировка, она должна быть узаконена и обозначена в технической документации.

Как действуют неотделимые улучшения на куплю-продажу недвижимого имущества

Нужен ли договор на улучшение жилищных условий при продаже квартиры?

Конечно же многие люди пытаются минимизировать свои налоговые затраты, поэтому придумывают различные законные юридические схемы, позволяющие это сделать.

К одной из таких схем относится продажа жилого помещения с описанными улучшениями.

Как это действует:

- Продавец и покупатель, которые пришли к обоюдному согласию совершить сделку купли-продажи недвижимого имущества, и подписали между собой предварительный договор, обращаются к профессиональному оценщику, который должен составить акт стоимости недвижимости. Данный документ предоставляется нотариусу при оформлении сделки, и с данной суммы платятся налоги.

- Но продавец и покупатель заранее обговорили реальную стоимость жилья, которая выше, чем указана в оценке, так как там, например, есть ремонт, установлена бытовая техника. То есть продавец должен заплатить больше. Именно в таких ситуациях на помощь и приходят неотъемлемые улучшения.

- Покупатель выплачивает продавцу некоторую сумму за стоимость квартиры, которая определена в акте оценки имущества. А вторую сумму новый владелец платит старому за неотделимые условия, получая за это расписку. При этом для регистрации недвижимости за новым собственником в Россреестр достаточно предоставить договор купли-продажи. Таким образом, граждане платят меньше налогов на законных основаниях.

Важно запомнить, что расписка о получении денежных средств за описанные улучшения не должна заверяться нотариусом.

Советы юристов

По данному вопросу существует множество споров, поскольку некоторые юристы считают, что за неотделимые улучшения необходимо также платить налог.

Другие считают, что это законная схема для уменьшения ставки налогообложения. Рассмотрим некоторые советы юристов. Для начала необходимо коснуться вопроса оформления сделки при покупке квартиры с неотъемлемыми улучшениями. Юристы рекомендуют это делать следующим образом.

Сам договор купли-продажи неотделимых улучшений объекта недвижимости, должен быть в обязательном порядке оформлен нотариусом, поскольку не соблюдение формы такого соглашения влечет за собой недействительность всей купли-продажи.

Факт получения денежных средств за неотделимые условия лучше всего оформить отдельным соглашением. То есть в предварительном договоре (по которому передается задаток) нужно детально описать какие улучшения имеются в квартире, и в какую стоимость их оценивает продавец.

Во время заключения основной сделки, стороны могут составить отдельный договор, в котором прописать условия, что покупатель компенсирует продавцу его затраты на проведение неотъемлемых улучшений в конкретной денежной сумме. К этому договору нужно будет приложить расписку о получении средств.

Такая форма оформления улучшений хороша тем, что если продавец вдруг решит отменить сделку, или начнет расторгать договор купли-продажи, он обязан будет вернуть покупателю не только реальную стоимость объекта недвижимости (согласно акту оценки), но и средства, переданные ему за проведенные улучшения.

Второй вопрос касается уплаты налогов. Налоговый кодекс четко прописывает, что 13% налог платится со стоимости квартиры, которая продается. Исходя из этого, и проводится ее оценка.

Сумма, уплаченная за улучшения, не может быть включена в стоимость квартиры или другой жилой недвижимости, поскольку является компенсацией бывшему владельцу за ремонт и другие усовершенствования, что были сделаны в его бывшем жилье.

Но стороны, которые, поступают таким образом при покупке и продаже объекта жилой недвижимости, не могут в таком случае рассчитывать на получение налогового вычета, если он полагается одной из сторон сделки. В некоторых случаях проведенные улучшения по стоимости достигают 50% от реальной (по акту оценки) цены на жилье.

Третий вопрос касается признания таких сделок с покупкой жилья – мнимыми, то есть недействительными. Общей юридической практики по таким спорам нет, поскольку проведение сделок, таким образом, делает их безопасными от различных мошенников.

Какова судебная практика неотделимых улучшений при продаже квартиры? Факт признания их недействительными только на основании платы за неотделимые условия не признается судами. Суды в данном случае исходят из общих правил для совершения сделок купли-продажи.

То есть они должны быть оформлены нотариально, налоги платятся с суммы, которая указывается профессиональным оценщиком на основании специально разработанной методики.

Факт передачи денежных средств за изменения в объекте недвижимости может быть признан недействительным, если не будет подтвержден письменными документами (договором или распиской).

Также при возникающих спорах суды придерживаются такого мнения, что это отдельное соглашение, не касающееся покупки недвижимости, стороны выявляют обоюдное желание (свободное волеизъявление) при составлении такого договора, нотариальная регистрация его не обязательна, поэтому оснований для признания всей сделки включая и эту, недействительными нет.

Последнее касается поведения налоговой инспекции, если ее сотрудниками будет выявлен такой факт оплаты по сделке с недвижимостью.

Тут мнение налоговиков однозначно, граждане пытаются уклониться от налогов, поэтому им могут начисляться штрафные санкции с требованием доплатить некоторую сумму. Многие сразу обращаются к юристам, и если первоначальные документы составлены правильно, суды отменяют все налоговые требования.

Нужно запомнить, что при таких сделках, лучше обращаться к профессиональным юристам или риелторам, которые смогут правильно оформить все документы и договоры. В противном случае можно получить налоговый штраф, и требование погасить недоимку.

Оплата за указанные улучшения это не обязательное требование при покупке квартиры, установленное действующим законодательством.

Стороны (участники договора купли-продажи) самостоятельно решают насчет таких выплат в процессе составления предварительного договора о задатке и оформлении договора у нотариуса.

Неотделимые улучшения, спорные вопросы налога на прибыль:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

| Видео (кликните для воспроизведения). |

Источник: http://pravozhil.com/oformlenie/nalogi/neotdelimye-uluchsheniya-pri-prodazhe-kvartiry.html

Юрист: стаж 15 лет

Образование: Воронежский Государственный Университет

Специализация: Гражданское право